Ahora que la Generación X—una generación a menudo ignorada—asume un mayor liderazgo y se vuelve más opulenta, es el momento de elaborar una estrategia financiera paso a paso para todas las futuras generaciones.

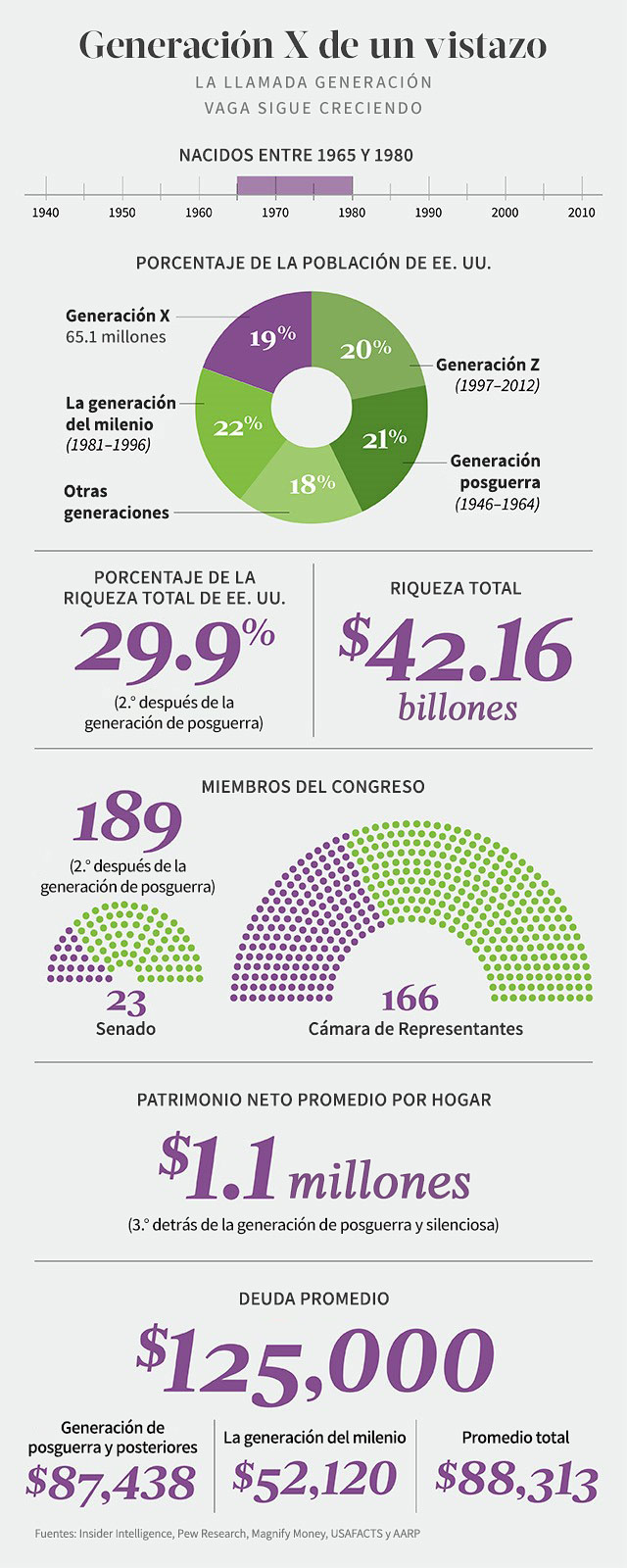

Los miembros de la Generación X (nacidos entre el 1965 y el 1980), que se encuentran entre los numerosos y ruidosos Baby Boomers o integrantes de la generación posguerra y los tan estrepitosos Millennials, a veces han tenido dificultades para hacerse notar. Mientras que los Baby Boomers definieron los Estados Unidos de la posguerra en cuanto a su optimismo y los Millennials (ahora la generación más numerosa) están redefiniendo la vida como la primera generación completamente digital, los miembros de la Generación X fueron descritos como el “ignorado ‘hijo del medio’ de los Estados Unidos”.

Sin embargo, esa imagen está cambiando a medida que los miembros de la Generación X, de entre 40 y 50 años, asumen un mayor liderazgo en todo el país, tanto en la política como en el patrimonio. Por ejemplo, ocupan cerca del 35% de los cargos en el Senado y la Cámara de Representantes. El hecho de que hayan heredado y a la vez recogieron los frutos de su éxito empresarial y profesional, la Generación X controla ahora más de $42 billones en patrimonio personal. Como resultado, los miembros de la Gen X están asumiendo un papel más preponderante en la gestión de su propio patrimonio y el de la nación. Algunas cualidades y experiencias únicas de los miembros de la Generación X hacen que sean los más aptos para ocupar este papel.

Si bien aún se encuentran en la mitad de su carrera profesional, han atravesado varias crisis financieras a nivel mundial, incluida la Gran Recesión, y han asumido responsabilidades muy importantes como generación "sándwich", apoyando las necesidades de sus padres e hijos mientras mantenían sus propias vidas. “Aun así, los desafíos de la administración del patrimonio exigen un enfoque coordinado para organizar y manejar las necesidades a corto y largo plazo”, afirma Tony Allen, vicepresidente sénior y responsable de patrimonio privado en Regions Bank en Birmingham, Alabama.

Si usted pertenece a la Generación X o a una generación más joven, las siguientes ideas podrían ayudarle a alcanzar sus propios objetivos y a inculcarles valores financieros sólidos a las próximas generaciones.

Piense de manera digital

Si bien son la última generación que ha alcanzado la adultez en un mundo previo a la llegada de Internet, la Generación X alcanzó la mayoría de edad en medio de la transformación digital y probablemente se sienta más cómoda que los Baby Boomers a la hora de aprovechar sus conveniencias. La ventaja de la comodidad les permite administrar libremente su patrimonio desde cualquier lugar. Si aún no lo ha hecho, su asesor de patrimonio puede ayudarle a configurar un paquete completo de herramientas digitales, como Online Banking y la banca segura móvil, opciones de pago de facturas y transferencia de dinero, banca por texto, alertas automáticas y notificaciones de saldos de cuenta.

Más allá de la libertad y comodidad que ofrecen los instrumentos y herramientas digitales, el hecho de contar con toda su información (de una o varias instituciones financieras) en un portal único y seguro le permite organizar y administrar sus finanzas, hacer un seguimiento de sus ahorros y sus gastos, establecer y mantener un presupuesto y monitorear el flujo de efectivo.

Arme el equipo de asesores adecuado

“Por más cómodas que lleguen a ser las transacciones digitales, no sustituyen al asesoramiento profesional”, afirma Allen. Es posible que un enfoque exclusivamente digital no contemple los matices de su situación personal y podría llevarle a recurrir a familiares y amigos para que le ayuden con ideas y estrategias. Esto puede ser cierto si usted aumenta su patrimonio de manera repentina, ya sea por recibir una herencia o por un logro profesional. “Por más que que sus amigos tengan buenas intenciones al darles consejos, un asesor de patrimonio con experiencia puede ayudarle a contemplar las oportunidades y los riesgos de forma equilibrada y a armar una cartera de inversión diseñada para crecer y ayudarle a alcanzar sus objetivos, mientras maneja los riesgos”, dice Allen.

Además, su asesor de patrimonio puede actuar como el capitán de un equipo que incluye especialistas en patrimonio y fideicomisos, abogados y profesionales especialistas en impuestos que, conjuntamente, analizarán su dinero, su familia y sus objetivos desde todos los ángulos, y les sugerirán las mejores opciones para prepararse para el futuro.

Tenga claros sus objetivos

Administrar el patrimonio a lo largo de la vida es mucho más fácil si se tiene en claro el destino del mismo. “Incluso si está seguro de que ya sabe lo que desea lograr, tómese el tiempo necesario para anotar sus objetivos y el plazo para alcanzarlos y esto le ayudará a delimitar y tener claro sus objetivos”, comenta Allen. Luego podrá determinar cuáles son las prioridades más importantes y calcular los recursos necesarios para alcanzarlas.

Un buen punto de inicio es la jubilación. “Aunque le queda mucho tiempo para seguir trabajando, cuanto antes empiece a planificar, mejor”, expresa Christopher E. Ritchie, líder del mercado de patrimonios privados de Arkansas. ¿A qué edad planea jubilarse? ¿Dónde vivirá y qué estilo de vida espera llevar? ¿Viajará mucho, seguirá trabajando media jornada o se dedicará al voluntariado?

Si bien estos objetivos irán modificándose, tenerlos en cuenta ahora puede ser útil para poder determinar qué destinar a cuentas tributarias y con beneficios fiscales, y cómo invertir para obtener los ingresos que necesitará cuando deje de trabajar.

Luego, haga una lista con las necesidades importantes que pueden surgir antes. Quizás decida cambiar a mitad de camino por una actividad menos rentable pero que le permita cumplir un sueño. O espera poder comprar una propiedad para vacacionar y asegurarse de que podrá garantizar la educación de su familia. Aunque sus hijos todavía son pequeños (o tiene pensado formar una familia pero aún no lo ha hecho), nunca es muy pronto para iniciar un plan de ahorro 529 con ventajas fiscales para enfrentar el aumento de los costos de la educación. El dinero que deposite en un plan de ahorros 529 puede aumentar y utilizarse para la matrícula u otros gastos relacionados con la educación de hijos, nietos u otros beneficiarios.

Cree una cartera diversificada

Más allá de cómo haya adquirido su patrimonio, ya sea mediante la venta de un negocio, una herencia u otros medios, necesita un plan estratégico para poder protegerlo y hacer que crezca. “Las decisiones espontáneas y basadas en tendencias pasajeras pueden poner en peligro su dinero, sobre todo si no tiene experiencia en la administración de patrimonios”, comenta Allen. Por otro lado, la falta de acción también puede ser problemática. Por ejemplo, mantener todo o gran parte de su dinero en acciones de una única empresa o propiedad supone importantes riesgos en caso de que esos activos pierdan valor.

Lo mejor es diversificar su patrimonio en una cartera que contenga una amplia combinación de diferentes activos, ya sean acciones, bonos o inversiones alternativas. Su asesor de patrimonio puede ayudarle a armar una cartera que brinde oportunidades de crecimiento a largo plazo, genere ingresos y mitigue el riesgo.

Una cartera debería diseñarse teniendo en cuenta su tolerancia de riesgo personal. “Independientemente de lo que contenga su cartera, si le preocupan los riesgos, es posible que quiera ajustarse a una combinación que le resulte más cómoda”, expresa Ritchie. Cuanto más cómodo se sienta, se resistirá a vender cuando no deba hacerlo. De hecho, es tan importante comprometerse a ajustarse a un plan como iniciar uno. “Cuando los inversores reaccionan a las variaciones del mercado con emoción, tienden a realizar malas inversiones, como comprar caro y vender barato”, afirma.

Fije un rumbo hacia la eficiencia fiscal

Cualquier decisión financiera que tome tendrá consecuencias fiscales. El hecho de considerarlas detenidamente antes de actuar puede ayudarle a contar con más dinero para emprender sus propias aventuras y apoyar a las personas y causas de su interés. Un ejemplo claro es asegurarse de aportar los montos máximas permitidos en las cuentas 401(k)s, IRA y otras cuentas de ahorro para la jubilación con beneficios fiscales. Además, piense cuidadosamente qué inversiones debería mantener incluir en esas cuentas. Las inversiones que espera que crezcan pueden beneficiarse de la protección tributaria. Otras inversiones que ya tienen beneficios fiscales, como los bonos municipales, pueden resultar mejor en cuentas imponibles.

Si gran parte de su patrimonio está concentrado en un único activo, como las acciones de una compañía o una participación de bienes raíces, podría diversificar y reducir el riesgo si vende partes de esos activos e invierte en otros, tal como se ha mencionado anteriormente. “Pero tenga cuidado y no se apure a vender” afirma Ritchie. “Si el activo aumenta de valor, la venta puede dar lugar a impuestos sobre las ganancias de capital”. Su equipo puede sugerirle estrategias de venta a largo plazo que permitan diversificar sus activos y minimizar las ganancias de capital.

Anticipe los costos de atención médica

Como los costos médicos aumentan cada año, la atención médica es otro ámbito en el que la eficiencia fiscal a largo plazo puede marcar la diferencia, indica Ritchie. Considere la posibilidad de crear una cuenta de ahorros para la salud, o HSA, con beneficios fiscales para enfrentar los gastos para el cuidado de la salud durante la jubilación — aunque sólo puede contribuir si su seguro médico actual es un plan de salud cualificado con deducibles altos. Los aportes, los intereses de las inversiones y los retiros para gastos médicos calificados están posiblemente exentos de impuestos.

Los fondos de la HSA pueden acumularse año tras año y pueden invertirse para que crezcan durante décadas, lo que convierte a este tipo de cuenta en una buena opción para ahorrar para futuros gastos médicos. Y aunque ahora le resulte difícil imaginarse cuándo la necesitará, según estudios el 70% de los estadounidenses mayores de 65 años necesitarán cuidados a largo plazo.

Una forma de cubrir los gastos médicos con beneficios fiscales es abrir una cuenta de gastos flexibles, o FSA. Una FSA le permite realizar aportes que no estarán sujetos a impuestos en una cuenta patrocinada por su empleador, que puede utilizar para cubrir gastos de cuidados de la salud que no están cubiertos por su seguro médico. La desventaja: las FSA suelen obligarle a gastar la mayor parte de sus aportes antes de fin de año, o corre riesgo de perderlos. Su equipo puede ayudarle a considerar las opciones.

Piense en su legado

Los años 40 y 50 es un buen momento para considerar qué le gustaría que hagan con su patrimonio cuando ya no esté, ya sea que sirva para mantener a sus hijos, nietos y futuras generaciones, o para cumplir sus objetivos filantrópicos a largo plazo—o todo. Para empezar, asegúrese de hacer testamento si aún no lo ha hecho. O, si tiene un testamento pero últimamente no lo ha revisado, asegúrese de actualizarlo de acuerdo con sus circunstancias y deseos actuales. “Al actualizar su testamento y otros documentos legales le permitirá a las personas y organizaciones adecuadas que se beneficien de su patrimonio y que se respeten sus deseos sobre cómo distribuirlo”, expresa Ritchie.

Podría hablar con su asesor de patrimonio para saber cómo los fideicomisos podrían ayudarle a proteger su patrimonio para la siguiente generación. Los fideicomisos irrevocables pueden ayudar a garantizar que las distribuciones se destinen a los beneficiarios que usted designe, y pueden proteger los activos de acreedores externos, excónyuges (en caso de que sus beneficiarios se divorcien) y otras personas. En pocas palabras, “un fiduciario supervisa el fideicomiso y aplica una norma para distribuir los activos según sus instrucciones”, señala Allen.

Al mismo tiempo, su equipo puede ayudarle a identificar sus objetivos de beneficencia y crear un plan eficiente desde el punto de vista impositivo que aproveche al máximo su impacto. Esto puede incluir la creación de fideicomisos benéficos y/o un fondo asesorado por el donante, o DAF. Con un DAF, puede hacer un aporte importante por adelantado para compensar un monto máximo de ingresos en un año determinado, y luego distribuir los ingresos al ritmo que considere oportuno.

Transmita sus conocimientos financieros

Mientras se prepara financieramente para los próximos años, utilice lo que ha aprendido para ayudar a la próxima generación a sacarle ventaja a una situación financiera. Según un estudio mencionado con frecuencia, los adultos sólo ahorran la mitad de lo que heredan. Si le inculca a sus hijos buenos hábitos en cuanto a presupuestos, gastos, ahorros e inversión valdrá la pena a largo plazo.

Empiece por hablar abiertamente sobre el dinero, sus puntos de vista sobre el patrimonio y sus valores. “Si bien las estrategias de cartera y la eficiencia fiscal son importantes”, afirma Ritchie, “preservar el patrimonio de una generación a otra también implica inculcarle a la siguiente generación los valores que han contribuido a crear ese patrimonio”.

Hable con su asesor patrimonial de Regions acerca de:

- Cómo los fideicomisos podrían ayudar a proteger y preservar su patrimonio a lo largo de las generaciones.

- Cuáles son sus objetivos financieros y personales. ¿En qué se diferencia su jubilación de su vida laboral?

¿Le interesa hablar con un asesor pero no cuenta con uno?

Buscar a un contacto en su área.