Cómo comunicarse y construir un legado cuando los estilos de vida y las ideologías entran en conflicto dentro de una familia.

Para muchos creadores de patrimonio, es fundamental heredar su visión a la siguiente generación. Sin embargo, transmitir su perspectiva a los herederos suele ser más fácil de decir que de hacer. Debido a la riqueza de su familia, es probable que la nueva generación haya crecido con acceso a oportunidades que los creadores de patrimonio nunca tuvieron. Estos herederos no se enfrentarán necesariamente a los mismos desafíos que sus predecesores, ni tendrán la misma mentalidad sobre el trabajo y el dinero.

Sin embargo, una generación criada a la sombra de un creador de patrimonio poderoso se enfrenta a sus propios desafíos. Para tener éxito, esta generación necesita tanto habilidades prácticas como una mentalidad de administración, que proviene de una comunicación cuidadosa y un liderazgo intencional. "No solo se trata de cifras, sino más bien de construir una filosofía en torno al dinero y la riqueza", dice Susan Rosenberg, asesora sénior de fideicomisos de Regions Bank.

Los creadores de patrimonio y los responsables de la toma de decisiones familiares, incluso aquellos cuyas vidas han sido drásticamente diferentes a las de sus herederos, pueden crear esa filosofía de la riqueza y fomentar un sentido de la administración en la siguiente generación para asegurar su legado.

Normalizar la comunicación periódica

No se puede subestimar la importancia de una comunicación clara y coherente a la hora de transmitir su legado. Las reuniones familiares periódicas ofrecen a los creadores de patrimonio y a los líderes de la familia la oportunidad de ser explícitos sobre cómo construyeron y mantuvieron su patrimonio, y de familiarizar a la siguiente generación con las herramientas que necesitan para tener éxito.

"Como práctica recomendada, establezca una agenda de antemano y prepare de qué van a hablar y de qué no en cada reunión", dice Cindy Campbell, estratega de patrimonio sénior de Regions Bank. "Y recuerde que nunca es demasiado pronto para empezar a hablar con la próxima generación sobre la administración".

Cuando los líderes familiares y los asesores de patrimonio locales de Regions se ponen en contacto antes de las reuniones, toda la familia está mejor preparada para resolver las diferencias intergeneracionales. Los creadores de patrimonio, dice Rosenberg, deben concentrarse en la inclusión y la difusión.

"Una de las familias que destacó en este ámbito celebraba una reunión anual. Todos los miembros de la familia debían leer un determinado libro y realizar ejercicios de ampliación mental, lo que puede ayudar a que los integrantes de la familia se pongan de acuerdo", dice Rosenberg. "No significa que todos vayan a estar siempre de acuerdo con todo, pero al menos se sientan las bases para la siguiente generación".

Planificar con antelación y hablar de los temas importantes

Pensemos en una familia multigeneracional que no se ponía de acuerdo sobre la transferencia de patrimonio. El creador del patrimonio tenía cinco nietos, cuatro de los cuales estaban muy bien económicamente, mientras que el quinto ganaba bastante menos que sus hermanos. Cuando llegó el momento de hablar de su herencia, el hermano con menos estabilidad financiera supuso que tenía derecho a una herencia mayor.

"Los líderes de la familia se reunieron con antelación para elaborar preguntas abiertas y planificar distintos escenarios en los que la persona pudiera ponerse a la defensiva o enfadarse. Luego, la creadora del patrimonio tuvo una consulta con su asesor antes de la reunión para determinar con qué temas se sentía cómoda para hablar", dice Campbell. "No querían hablar de cifras ni del tamaño del patrimonio, sino centrarse en la filosofía de la familia y su enfoque con respecto a la riqueza".

Al actuar como un mediador neutral, el asesor de patrimonio de Regions ayudó a cada generación a ver desde perspectivas diferentes. Durante la reunión familiar, pudieron recalibrar las expectativas del nieto y mantenerse fieles a los deseos de la creadora del patrimonio.

Más adelante, crearon un testamento ético, que puede ayudar a transmitir valores de una generación a la siguiente y facilitar la planificación del patrimonio. En un testamento ético, dice Campbell, "los creadores de patrimonio pueden definir su actitud hacia la riqueza y lo que quieren inculcar a la siguiente generación".

Cultivar una mentalidad de administración

Las familias que consiguen mantener el patrimonio a lo largo de generaciones empiezan por inculcar un sentido de la administración en las reuniones familiares, y más allá. "En la medida de lo posible, hay que integrarlos en la entidad comercial o en el enfoque filantrópico de la familia cuando son más jóvenes", dice Campbell.

"Todos sabemos que no hay nada que pueda sustituir las lecciones aprendidas al ver y participar en el liderazgo en acción, tanto en las empresas como en la comunidad", señala Rosenberg.

Pensemos en una familia que posee y dirige una empresa. Para formar líderes, es necesario dar a la siguiente generación la oportunidad de observar de cerca el negocio familiar, por lo que un creador de riqueza decidió nombrar a un director financiero externo, en lugar de contratar inmediatamente a su hijo. Mientras trabajaba en estrecha colaboración con el nuevo director financiero, el hijo aprendió cómo funcionaba la empresa y ganó experiencia, con la esperanza de hacerse cargo de la empresa en el futuro. Pero si no se ganaba el puesto y no cumplía con las expectativas, dice Campbell, la familia vendería el negocio a otra persona.

"La gran conclusión es que, para que la siguiente generación tenga éxito, hay que dejarles probar cosas nuevas y diversificarse dentro de los límites, ya sea un fondo de fideicomiso, un capital inicial o un puesto de responsabilidad limitada. Hay que ayudarles a despegar, pero sin dejar que vayan demasiado lejos", afirma Campbell.

Tener la mente abierta a caminos más individuales

A veces eso significa dejar que los miembros de la siguiente generación forjen su propio camino. Ese fue el caso de un creador de patrimonio en el sector mobiliario, cuyo hijo heredó su espíritu emprendedor pero no quiso seguir sus pasos. En lugar de eso, su padre consultó con su equipo financiero y optó por facilitar un capital inicial para que su hijo pudiera perseguir su sueño de abrir un restaurante. A partir de ese momento, le tocaba a él tomar decisiones empresariales inteligentes y trabajar arduamente para triunfar. Finalmente, el negocio del hijo prosperó.

"En cierto modo, se genera en el heredero una mentalidad artificial similar a la del creador del patrimonio", dice Rosenberg. "Puede seguir los consejos de los asesores, contadores públicos y abogados, al tiempo que se deja guiar por su visión y pasión únicas, con suerte, en camino hacia el éxito".

Dar voz a todos

Pensemos en una familia que se enorgullece de sus esfuerzos filantrópicos y que quería transmitir su visión de lo importante que es para ellos la donación familiar. Para que la generación más joven tuviera su lugar, invitaron a todos los nietos a participar en una sesión de presentación. Cada miembro de la nueva generación eligió una organización benéfica diferente y compitieron entre ellos explicando cuánto querían donar y por qué.

"Al final, los creadores del patrimonio seguramente donaron a todas las organizaciones benéficas. El objetivo era inculcar a sus nietos la importancia de retribuir y la idea de que el dinero no les pertenece, sino que son administradores del dinero en beneficio de los demás", dice Campbell.

En una unidad familiar hay muchas personalidades y, para llegar a un acuerdo, hay que tener las intenciones claras y trabajar arduamente. Si algunos miembros de la familia son reacios a hablar de dinero, Rosenberg destaca que las consecuencias de no comunicarse también pueden ser una gran motivación. Sin comunicación, los secretos y las suposiciones pueden crecer sin control, lo cual puede socavar el espíritu de administración y generar la disipación del patrimonio del creador en una sola generación.

"A veces, las personas no se obligan a comunicarse a menos que se den cuenta de que fracasarán si no lo hacen", dice Rosenberg.

Planificar con límites claros

Muchas familias con patrimonios elevados emplean diversas herramientas, como fideicomisos, sociedades limitadas familiares y sociedades de responsabilidad limitada familiares, cuyo objetivo principal es proteger el patrimonio. Las fundaciones benéficas, los fideicomisos benéficos y otros instrumentos filantrópicos también son útiles para preservar el patrimonio generacional al tiempo que se inculcan valores.

La fijación de límites financieros va de la mano de la inculcación de una mentalidad de administración del patrimonio familiar, ganado con tanto esfuerzo, para la siguiente generación y más allá. Los instrumentos ofrecen a los integrantes de la familia la oportunidad de conocer y desarrollar su patrimonio, al tiempo que minimizan el riesgo de disipación. Según el tipo de instrumento, también pueden ayudar a los miembros más jóvenes de la familia a alcanzar el éxito y, a su vez, proporcionan protección para los activos, ya que pueden resguardar el patrimonio de la quiebra, las demandas y el divorcio, por ejemplo.

Los fondos de fideicomiso y de asesores, cuyo principal objetivo es proteger los activos, son herramientas clave para salvaguardar los bienes hasta que la generación más joven esté preparada para acceder a ellos. Las herramientas filantrópicas, como un fondo asesorado por donantes, en los que los participantes seleccionan subvenciones y organizaciones benéficas, o las fundaciones privadas, que se financian con una dotación de una fuente única, son opciones comunes. Los fideicomisos benéficos son otra opción privada que preserva el patrimonio, difiere los impuestos, proporciona fondos a la familia y brinda la oportunidad de ejercer un liderazgo filantrópico en la comunidad.

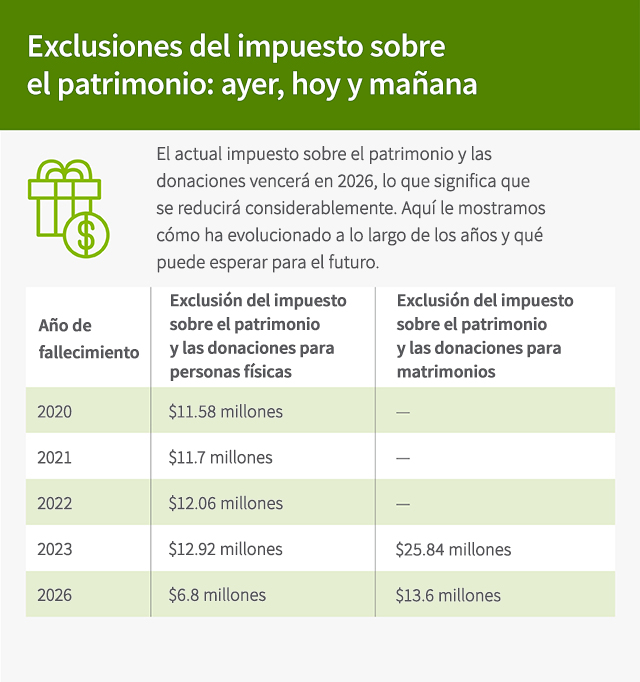

Al compensar los ingresos gravables, las donaciones benéficas también benefician a la siguiente generación. Si se enseña a la siguiente generación sobre estas herramientas y se los incluye en las conversaciones con los asesores, cuando corresponda, también se familiarizarán con la importancia de la planificación y la gestión. Además, como la exención del impuesto sobre el patrimonio y las donaciones se reducirá a la mitad (y se ajustará a la inflación) en 2026, es el momento de que los creadores de patrimonio piensen en optimizar su estrategia fiscal en beneficio de las generaciones futuras.

No dejar de hablar

En definitiva, señala Rosenberg, las familias exitosas empiezan a mostrarle a la nueva generación cómo funciona su economía desde el principio. Se comunican con frecuencia y ponen límites a la siguiente generación sin que se sientan ahogados. "Tiene que ser algo continuo", dice. Campbell está de acuerdo y señala que "la gente puede pensar que la planificación para preservar el patrimonio es una actividad que se hace una sola vez, pero si queremos tener un plan sólido y una visión compartida sólida, se tiene que hacer con regularidad. Normalmente involucramos a los clientes en fases".

Hable con su asesor patrimonial de Regions acerca de:

- Cómo puede crear una reunión familiar que funcione para su familia y qué herramientas tiene a disposición para ayudarle.

- Cuáles son sus objetivos para su legado y cómo transferir con éxito su patrimonio y sus valores.

¿Le interesa hablar con un asesor pero no cuenta con uno?

Buscar a un contacto en su área.