El fraude con cheques es una estafa habitual que afecta a las empresas. Tome estas medidas si su empresa fue objeto de un fraude.

Los cheques en papel parecen anticuados, pero siguen siendo un método de pago habitual para muchas empresas, lo que los convierte en un objetivo atractivo para los estafadores.

En esta era digital, se podría pensar que el fraude con cheques es cosa del pasado, pero los incidentes del llamado lavado de cheques, la pesca de buzones (literalmente, sacar cheques de los buzones) y otras formas de fraude con cheques se están incrementando. De hecho, el número de informes de actividades sospechosas que implican posibles fraudes con cheques casi se duplicó entre el 2021 y el 2022, hasta superar el 680,000, según datos del Financial Crimes Enforcement Network (FinCEN)..

"Hay muchas empresas que siguen utilizando cheques como parte de sus operaciones comerciales y, por ese motivo, se producen fraudes", afirma Randy Wilborn, gerente de Productos de Administración de Tesorería de Regions Bank. "Vemos fraudes con cheques muy seguido".

Los cheques comerciales suelen estar en el punto de mira porque las cuentas comerciales suelen tener más fondos que las personales, y el delito puede tardar más en salir a la luz. Si descubre que su empresa se ha visto afectada por un fraude con cheques, es importante que actúe con rapidez y cautela. A continuación, le explicamos cómo denunciar los fraudes con cheques y tomar medidas para protegerse contra ellos.

¿Cómo se da el fraude con cheques?

El fraude con cheques puede producirse de diversas maneras. El robo de correo es una forma habitual que tienen los delincuentes de obtener cheques con fines fraudulentos. Trabajando solos o a través de una red delictiva organizada, estos delincuentes pueden robar cheques salientes de las instalaciones del Servicio Postal de Estados Unidos, buzones azules de recolección o buzones privados que se encuentran en edificios o viviendas, o bien, cheques entrantes de las oficinas donde se entregan. "Siempre que alguien extiende un cheque y lo deja en el correo, es una oportunidad para que un delincuente se aproveche de la situación", comenta Wilborn.

Una vez robados, los cheques pueden alterarse o utilizarse para crear cheques falsos, que luego se depositan, por lo general, en una cuenta falsa de la que se retiran los fondos antes de que se detecte el fraude.

- Cheques alterados: los delincuentes suelen recoger un cheque y cambiar el nombre del destinatario o su importe, con frecuencia mediante un proceso denominado en ocasiones "lavado de cheques", en el que se utilizan productos químicos para eliminar la información original del cheque.

- Cheques falsos: los delincuentes pueden utilizar un cheque robado para crear cheques fraudulentos. Con la información del cheque robado, incluida la firma autorizada, el número de cuenta y los números de ruta y tránsito, pueden crear cheques falsos que parezcan emitidos por la misma empresa que emitió el cheque original. La tecnología actual ha facilitado más que nunca la creación de cheques fraudulentos de aspecto realista, incluso con una impresora doméstica.

"Una vez que esa información está en manos de alguien que no tiene buenas intenciones, existe la posibilidad de que se produzca un fraude", afirma Wilborn.

Fraude por empleados

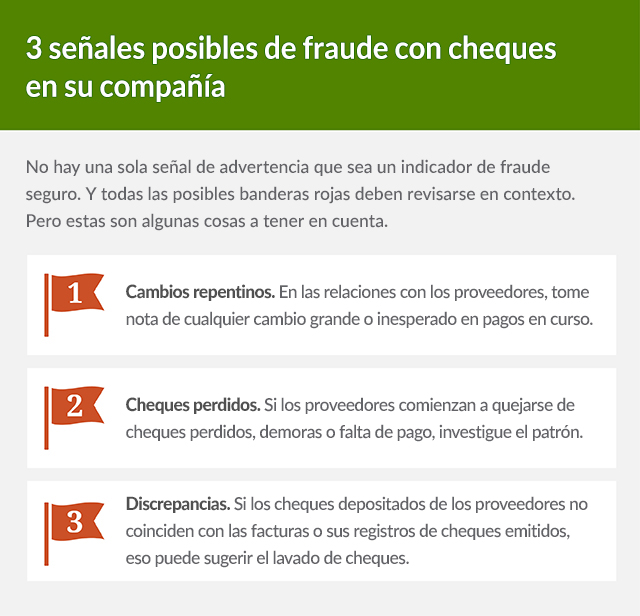

En algunos casos, es posible que el fraude con cheques lo cometa un empleado. Hasta un empleado de confianza con años en la empresa y con acceso a las cuentas comerciales puede recurrir a un fraude con cheques tras sufrir una tragedia o crisis financiera en su vida personal.

"En general, empieza con pequeñas cantidades", explica Wilborn. "Si logra su cometido y nadie lo nota, termina haciéndolo una y otra vez". Lamentablemente, si una empresa no tiene un proceso interno sólido de revisión de pagos, el fraude interno con cheques es difícil de detectar, y puede seguir sucediendo durante mucho tiempo.

Investigar un fraude con cheques

Si su empresa fue víctima de un fraude con cheques es importante que actúe rápido y con cautela y discreción. Primero, revise sus cuentas para verificar que no haya habido otros casos. Mantenga un registro de todas las transacciones si encuentra otras discrepancias.

Tan pronto como sea posible, informe del fraude a su representante bancario. "Cuanto antes se lo comunique al representante bancario, más posibilidades tendrá el banco de ayudar a detener el fraude e intentar recuperar los fondos para evitar que la empresa sufra pérdidas", explica Wilborn. Además, es posible que el contrato de su cuenta de depósito le exija que denuncie el fraude de cheques en un plazo determinado.

Dependiendo de la magnitud de la pérdida, también puede ponerse en contacto con la policía local. En algunos casos, las instituciones financieras, como Regions, ayudarán a la policía local en su investigación. Para contribuir con la investigación, tendrá que identificar el nombre del beneficiario y el importe del cheque original. Es recomendable que lleve una imagen del cheque fraudulento de su banco para mostrarle a la policía.

Dado que es posible que un empleado haya estado implicado en el fraude, es importante que limite a quién cuenta el incidente. No se enfrente a los presuntos autores, no los interrogue ni los alerte, ya que, en última instancia, podría entorpecer la investigación.

Cómo prevenir el fraude con cheques

Implantar o corregir procesos en su organización son una forma de proteger su empresa contra el fraude con cheques. Analice detenidamente sus procesos internos e identifique áreas de mejora. Considere la posibilidad de empezar por estos pasos:

- Revisar transacciones. Utilice online banking para revisar la actividad diaria de transacciones y comprobar si hay irregularidades. Así tendrá más probabilidades de detectar un fraude con rapidez y hasta recuperar los fondos.

- Agregar cheques y balances. Asegúrese de que sus empleados autorizados a firmar cheques no son las mismas personas que concilian las cuentas. Una buena opción es establecer un proceso de autorización de dos personas para cheques y pagos salientes.

- Auditar. Realice auditorías sorpresa de cuentas periódicamente.

- Digitalizarse. Opte por los pagos electrónicos en vez de los cheques físicos siempre que sea posible.

- Evitar el uso de buzones. Enviar los cheques dentro de la oficina de correos (en lugar de dejarlos en buzones) ofrece una mayor protección contra el riesgo de robo de cheques.

Por último, sepa que el conocimiento es una de las mejores líneas de defensa contra el fraude. Según Wilborn, es fundamental asegurarse de que sus empleados realicen un programa de capacitación sobre fraudes. "La formación de todos los empleados debería ser una de las principales prioridades", explica. "Todos los empleados tienen que conocer los procesos de la compañía y asegurarse de que se hagan controles y revisiones con regularidad. Esto no solo ayudará a proteger a la empresa, sino también a los empleados".

Además de sus procesos internos, aproveche procesos externos o productos de administración de tesorería de su banco que puedan ayudarlo a prevenir el fraude en los pagos. Por ejemplo, Positive Pay de Regions compara y verifica los cheques que su empresa extiende con los cheques presentados para cobrar de su cuenta. La oferta verifica el importe y, opcionalmente, el nombre del destinatario. Las discrepancias detectadas se le comunicarán para que las revise.

Aún si su empresa ya fue víctima de un fraude con cheques, tomarse el tiempo de mejorar sus procesos y ayudar a combatir el fraude puede ayudar a proteger a su compañía de pérdidas más adelante.

Para ver más consejos sobre cómo proteger su empresa contra fraudes visite regions.com/fraudprevention.

Tres cosas para hacer

- Revise estas buenas prácticas para prevenir el fraude en papel.

- Utilice la tecnología para detectar y prevenir el fraude con cheques. Por ejemplo, piense en el servicio de Regions, Positive Pay.

- Tenga en cuenta también si necesita protegerse contra los débitos ACH fraudulentos, que a veces se denominan cheques electrónicos. Por ejemplo, explore Alerta ACH de Regions.