Por Alan McKnight

Director de inversiones en Administración de activos de Regions

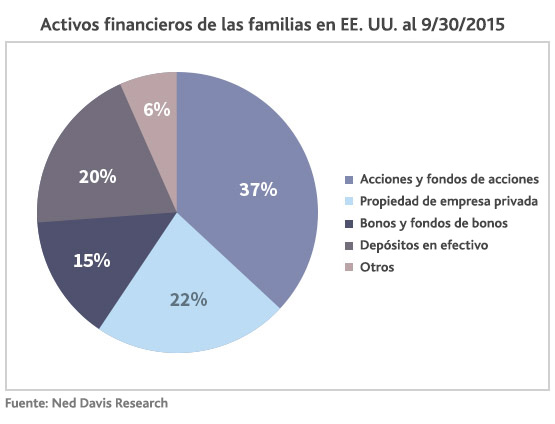

Al hablar con los inversores, por lo general la industria de las inversiones se concentra en los mercados públicos, es decir acciones y bonos, y nuestra mirada sobre los riesgos y recompensas en el largo plazo de estos activos.

Es el ámbito en el que diariamente nos dedicamos a investigar y a generar estrategias, y por lo tanto, el lugar donde sentimos que podemos brindar los mayores conocimientos a nuestros clientes. Debido a este diálogo, la mayoría de los inversores individuales también piensan que deberían enfocarse principalmente en los mismos bienes al discutirla asignación total de bienes, las necesidades y los objetivos de largo plazo.

En este enfoque de la asignación de bienes, la industria, al igual que los inversores individuales, no consideran ni integran los bienes sin liquidez (tenencias de bienes raíces privados, intereses en compañías privadas u otras tenencias que no pueden ser valuadas fácil y oportunamente) en un programa de inversiones amplio. Aún más desafiante, los inversores individuales entonces comienzan a pensar en sus inversiones con un enfoque "aislado", en el que las inversiones privadas se encuentran ubicadas en una parte de su balance, mientras que los bienes del mercado público se "asilan" en un área distinta y separada. Estos nichos facilitan la contabilidad, pero no logran reconocer la conexión inherente y la correlación entre estos bienes.

Nosotros recomendaríamos un enfoque más holístico a la asignación de bienes que se dirija a la exposición general de los bienes y el impacto proporcional de alcanzar los objetivos de largo y corto plazo. En el gran contexto de la asignación de bienes y un programa de inversiones, es fundamental que los inversores consideren una visión en 360 grados de los riesgos y las oportunidades de los bienes que poseen.

Considerando este enfoque, ¿qué preguntas haría, como inversor, para lograr un claro entendimiento de los objetivos de su balance completo?

- ¿Cuál es mi exposición real a ciertos sectores e industrias? Ejemplo: Un inversor posee una pequeña fábrica que produce componentes industriales para la industria aeronáutica. El valor de la compañía se relaciona íntimamente a la salud de la economía y la industria del transporte. De esta forma, el inversor debería tener una gran reconocimiento de la influencia que la compañía tiene de la cartera total y cómo podría influir en la exposición del mercado público.

- ¿Cómo afecta la falta de liquidez en mis objetivos de largo plazo? Ejemplo: Si más del 75% del total de mis bienes está invertido en tierras no urbanizadas que tienen valores de mercado con importantes diferencias según el ambiente económico, entonces los otros activos en su balance deberían reflejar un mayor nivel de liquidez para minimizar la falta de liquidez asociada.

- ¿Se consideran totalmente las necesidades de flujo de efectivo en caso de una venta de bienes no líquidos? Ejemplo: un inversor planea vender su compañía al momento de la jubilación. El inversor actualmente no solo recibe un salario y la participación en las ganancias, sino también la compensación de reembolsos de seguros y viajes. ¿Esta necesidad de flujo de efectivo se capta en los ingresos requeridos en su programa de inversión?

- ¿Cómo se considerarían las regalías de los recursos naturales (petróleo, gas y madera, por nombrar algunos) con respecto a la necesidad de ingresos y valores de bienes? Ejemplo: Un inversor recibe importantes regalías de la producción de pozos de petróleo y gas. El ingreso de las regalías era mucho mayor a $100 por el petróleo, entonces ¿cómo se valuaría el flujo de los mismos activos e ingresos y cómo se categorizarían con los precios de bienes de menor valor?

Al hacer este tipo de preguntas, los inversores comenzarían a entender el término medio entre objetivos, propiedad de bienes y falta de liquidez. El paso siguiente sería calificar cada bien, y luego relacionarlos con los objetivos con los que se alinean. Estos bienes/objetivos deberían clasificarse dentro de tres carteras distintas: una cartera de seguridad, una cartera de mercado y una cartera exclusiva. Este nivel más profundo de diversificación definitivamente elevará la probabilidad de éxito de un programa de inversiones.