Ahorrar e invertir cuando es joven puede ayudarle a incrementar su patrimonio.

No hay mejor momento para comenzar a acumular ahorros que la juventud. Esto es así porque sus inversiones tienen años —en realidad, décadas— para crecer. Además, aunque resulte difícil creerlo, es posible que sus ingresos disponibles sean más altos en esta etapa de la vida que cuando sea mayor y tenga más obligaciones financieras.

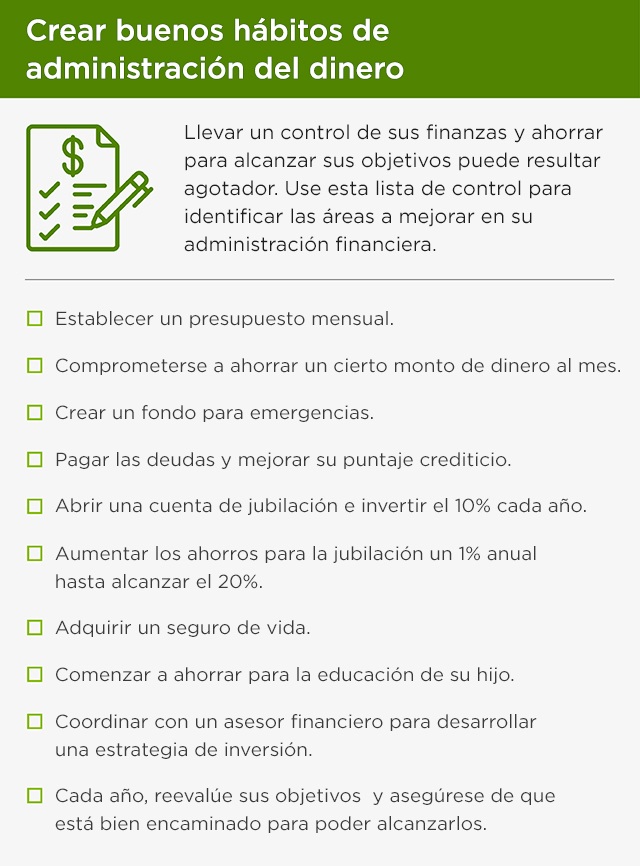

Incrementar su patrimonio es menos riesgoso si da los pasos correctos desde joven. Aquí le dejamos seis consejos para comenzar:

1. Fíjese metas financieras realistas

Alcanzar sus objetivos financieros es mucho más fácil cuando desarrolla una mentalidad de ahorro. Considere la posibilidad de crear un presupuesto mensual que tenga en cuenta sus gastos actuales, como el alquiler o la hipoteca, la comida y el entretenimiento. Aún así, crear un presupuesto no solo se trata de controlar los gastos, sino también de establecer objetivos financieros a conciencia. Piense en lo que es importante para usted y considere que la fijación de objetivos es un camino para lograrlo.

“Es importante crear un cronograma para sus metas financieras a corto y largo plazo”, afirma Christine M. Ceron asesora de patrimonio en Regions Private Wealth Management en Fort Lauderdale, Florida. “Eso indicará el nivel de ahorros que necesitará y el riesgo que podrá tomar”.

Por ejemplo, si su objetivo es ahorrar una cantidad específica de dólares para su boda o la compra de una casa en dos años, entonces acuda a sus ingresos discrecionales para decidir qué puede quedarse y qué debe irse. Si bien tener un presupuesto suele parecer limitante al principio, también puede ser increíblemente motivador observar cómo sus ahorros aumentan con el tiempo.

A la hora de decidir qué hacer con sus ahorros, considere su tolerancia al riesgo. Invertir en acciones individuales y fondos mutuos de acciones conlleva el riesgo de fluctuaciones en el valor, pero estos activos pueden ofrecer mayores rendimientos a largo plazo.

Más allá de ahorrar para objetivos a corto y largo plazo, también es importante destinar dinero a un fondo de emergencia. “La regla general es ahorrar dinero suficiente de sus ingresos para subsistir seis meses”, dice Ceron. ¿Por qué seis meses? La lógica es que si lo despiden o tiene una crisis médica, esos fondos pueden ayudarlo a salir adelante. Abra otra cuenta bancaria para sus ahorros de emergencia y programe depósitos mensuales automáticos en esa cuenta para obligarse a ahorrar.

2. Construya su historial crediticio

Su historial crediticio es un registro de cuánto tiempo y cuán responsable ha sido al administrar sus deudas, y funciona como un sólido indicador de qué tan bien lo hará en el futuro. Toda esa información se detalla en su informe de crédito y se procesa en un número de tres dígitos llamado calificación de crédito. Puede solicitar un reporte de crédito gratuito por año en cada una de las tres oficinas principales de crédito en el sitio web autorizado por el gobierno annualcreditreport.com.

Cualquier persona, desde prestamistas hipotecarios hasta propietarios o posibles empleadores pueden extraer su calificación o reporte de crédito . El factor más importante que tienen en cuenta es si usted ha efectuado a término los pagos de sus deudas, que incluyen préstamos estudiantiles, hipotecas, préstamos para auto y tarjetas de crédito. Otro factor influyente es la cantidad de crédito disponible que usa en sus tarjetas de crédito; cuanto menos, mejor. Por ejemplo, si tiene un límite de tarjeta de crédito de $10,000 y mantiene un saldo de $9,500, eso no está bien.

3. Invierta en su carrera

Posiblemente no se sorprenda al saber que, de acuerdo con la Oficina del Censo de EE. UU., las mujeres ganaron 82 centavos por cada dólar ganado por los hombres en 2021. Eso significa que resulta particularmente importante durante esta etapa profesional que aproveche todas las oportunidades para conectarse y acudir a mentores que puedan ayudarle a progresar en su carrera y en su nivel salarial. “Es importante que las personas conozcan sus logros y aptitudes”, sostiene Ceron. “De esa forma, cuando surja una oportunidad, esas personas pensarán en usted”.

4. Comience a ahorrar para su jubilación cuanto antes

Si ya ha comenzado a ahorrar para la jubilación, puede felicitarse por ello. Si no es así, es momento de volver a hacer un análisis. ¿Por qué? Dos palabras: interés compuesto, o el interés que gana sobre el interés cuando no toca sus ahorros y deja que se acumulen (puede encontrar más información sobre el tema aquí). Cuanto más tiempo invierta su dinero, más podrá incrementarse su saldo.

Por eso es fundamental aportar cuanto antes, y la mayor cantidad posible, a una cuenta 401(k), cuenta de jubilación individual (IRA) o Roth IRA. Las cuentas Roth, en particular, pueden ser especialmente beneficiosas para los adultos jóvenes. Si bien no recibe una deducción impositiva en las contribuciones, no tendrá que pagar impuestos por retiros en el futuro siempre que cumpla con las pautas del IRS.

¿Cuánto debería ahorrar para la jubilación? Los expertos sugieren que intente ahorrar al menos el 10% de sus ingresos cada año. Si comienza en sus 20 o 30, depositar esa cantidad en una cuenta de jubilación con ventajas impositivas debería situarlo en una buena posición a la hora de jubilarse. Si trabaja por cuenta propia, considere establecer un plan 401(k) individual o una pensión simplificada del empleado (SEP-IRA); ambos le ofrecen una deducción impositiva por sus contribuciones. Una vez que haya comenzado a ahorrar, aspire a aumentar el 1% de sus ingresos anualmente hasta llegar al menos al 20% de sus ingresos.

Ahorrar para la jubilación es especialmente importante para las mujeres estadounidenses, que tienen una expectativa de vida casi seis años superior a la de los hombres, según el Centro Nacional de Estadística en Salud de Estados Unidos. No permita que sus años dorados estén en peligro: su yo del futuro se lo agradecerá.

5. Provea bienestar a su familia en crecimiento

Si tiene hijos, tal vez quiera comenzar a ahorrar dinero para su educación, incluso mientras compra pañales y paga una guardería. Si bien los ahorros para la educación suelen destinarse a gastos de la universidad, piense también en el potencial costo de la educación privada desde jardín de infantes hasta los 12 años. Consulte los programas de matrícula prepaga y planes 12, que pueden ofrecer beneficios tributarios.

También puede evaluar la posibilidad de adquirir un seguro de vida. ¿Por qué? El seguro de vida puede proporcionar un flujo de ingresos y una red de seguridad para su familia en crecimiento si algo le sucede a usted o a su cónyuge. Evalúe si una póliza temporal o póliza permanente podría ser lo más beneficioso para su familia.

6. Trabaje con un profesional

No siempre es fácil ir detrás de objetivos financieros mientras nos dividimos entre la vida laboral y familiar. Por esa razón, tener un asesor financiero experimentado cuando está recién comenzando a acumular ahorros puede ser sumamente útil. Por un lado, trabajar con un asesor de patrimonio de Regions puede ayudarle a determinar una estrategia de asignación de fondos adecuada, basada en sus metas personales y tolerancia de riesgo. Sus metas pueden cambiar a medida que pasan los años, por supuesto, pero es bueno tener un plan básico que puede ajustarse a medida que sus prioridades cambian. Su asesor de patrimonio privado puede ser la fuente de asesoramiento financiero —ya sea para comprar una propiedad, formar una familia o ahorrar para la jubilación.

Administrar su dinero mientras se desarrolla profesionalmente puede resultar abrumador. Pero solo necesita dar algunos pasos inteligentes ahora para crear un mejor futuro.

Tres cosas para hacer

- Conozca más sobre la asignación de fondos y el modo en que probablemente cambie a lo largo de sus inversiones.

- Tenga en cuenta “las tres P” de las finanzas:mantenerse proactivo, presente y preparado.

- Cree un plan para tener una red activa que le permita invertir en su carrera.