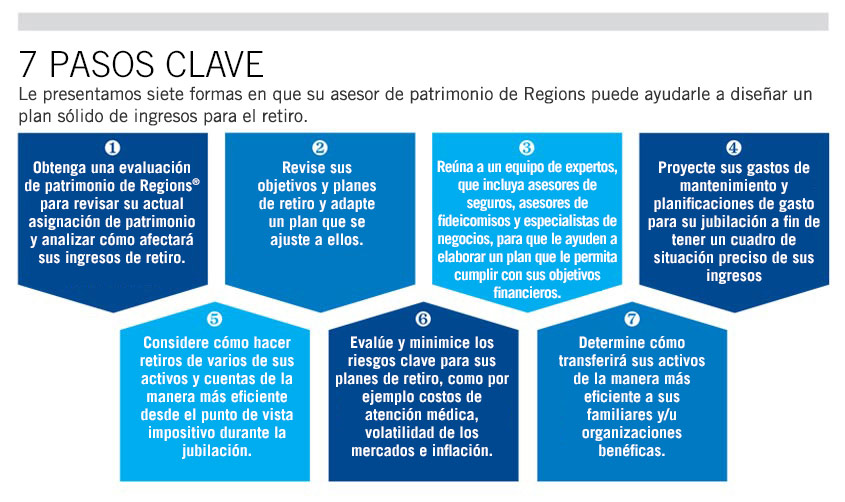

Cómo puede generar un flujo de ingresos en el que puede apoyarse tranquilo, sin tanta carga impositiva, y preservar su patrimonio durante sus años de jubilación.

La jubilación es la oportunidad de finalmente gastar su tiempo y dinero exactamente como lo desea. Pero para garantizar que esto suceda necesita un mapa de ruta.

"Un plan financiero, especialmente uno escrito, elimina la parte emotiva de la toma de decisiones antes y durante la jubilación", dice Bill Scofield, Director de Planificación Patrimonial de Regions Private Wealth Management en Memphis, Tennessee. “Podemos analizar las cifras y decir 'estas son las necesidades proyectadas, estos son los objetivos, y esto es lo que tenemos que hacer para alcanzarlos'".

Primeros pasos

Es importante empezar a armar un plan de jubilación bastante antes de jubilarse, dice Scofield. Hacerlo le permite tener más opciones y aporta flexibilidad. Por ejemplo, puede decidir ajustar su asignación de activos o vender una inversión en particular unos años antes de jubilarse. Los propietarios de negocios y ejecutivos corporativos por lo general tienen dudas de planificación de jubilación singulares que siempre es mejor abordar lo antes posible.

Si no planifica, aunque sea una persona muy adinerada, puede que se preocupe acerca de cuánto tiempo durarán sus activos. O incluso peor, es posible que deba hacer sacrificios en su estilo de vida a medida que transita los años de su jubilación. Pero, anímese: incluso si no comenzó lo suficientemente pronto, aún puede tomar medidas para crear o mejorar su plan.

Integrar todo

Aunque lo conveniente es iniciar su plan de ahorros para la jubilación lo antes posible, la planificación de ingresos para la jubilación más seria no comienza hasta que uno tiene entre 40 y cinco y 50 y cinco años, dice Scofield, ya que es cuando uno empieza a darse cuenta de cómo puede llegar a ser vivir como jubilado y cómo lograrlo a través de sus fuentes de ingresos para la jubilación y activos acumulados. Si empieza su planificación en esta etapa de su vida, tendrá tiempo de tomar decisiones que pueden influir mucho en su posibilidad de sostener su estilo de vida a lo largo de los años.

Partiendo de la base de su estilo de vida actual, puede pensar en qué gastos podrían bajar o desaparecer, como los gastos de la universidad de sus hijos o los pagos de la hipoteca, por ejemplo y cuáles pueden aumentar, como los viajes y los costos en atención médica.

Luego puede hacer proyecciones de sus ingresos. ¿Qué espera recibir de su participación en una empresa o una porción de tierra de la que es propietario? ¿De ingresos por rentas? ¿De planes de jubilación u otras inversiones? ¿Del Seguro Social?

En el caso de los clientes cuyas expectativas de ingresos y necesidades se alcanzan con lo justo, es muy útil una planificación precisa que proyecte el flujo de ingresos y los gastos de cada año. Si se detecta un déficit de ingresos, su asesor financiero puede sugerirle formas de hacerlos coincidir, como modificar la combinación de sus inversiones o ajustar sus objetivos de gastos.

Es una buena idea revisar su plan de ingresos para la jubilación como mínimo una vez al año. También deberá evaluar el plan después de una mejora o caída importante en los mercados o como respuesta a un cambio de vida significativo, como dejar un empleo, recibir una herencia o divorciarse.

Invertir con cuidado

Las personas y parejas adineradas por lo general tienen dudas singulares y más opciones sobre cómo generar ingresos. Resulta clave administrar sus inversiones con inteligencia.

- ¿Necesita tener acceso a otras cosas además de los ingresos que obtiene con sus inversiones (como los dividendos e intereses) o irá gastando su capital de forma periódica?

- ¿Cuánto puede permitirse retirar de su capital en distintas etapas de la jubilación y así garantizar que sus ahorros le alcancen para toda la vida? ¿De qué forma esto puede afectar al monto que destine a las causas benéficas o a los herederos?

- ¿Cómo debe invertir sus activos de acuerdo con su tolerancia de riesgo, plazos previstos, condiciones del mercado y otros factores?

- ¿Qué activos deben convertirse en ingresos y en qué momento?

Conocer las respuestas a estas preguntas les ayudará a usted y a su asesor patrimonial a decidir cuál es la estrategia de inversión que le conviene adoptar.